近來工作太忙碌, 又忙於考試, 所以一直都沒有太多時間去分享一些看法, 但有些有趣的事, 希望分享一下。

冠軍產業信托(2778.HK)剛公佈全年業績,收益及可分派收入沒有什麼特別,所以不討論了,但我留意到管理層的說話,相當入趣。

早前冠君決定放售朗豪坊辦公室部份,意向價達250億,幾乎可以在港島商業區買下一棟優質商廈,但諷刺的是管理層說沒有收到任何的意向書,無人問津。而當被問到會否考慮出售花園道3號的物業,管理層笑說認為現階段沒有一個財團有如此能力承接花園道3號。

這非常有趣,背後的意思是說,中環等商業區,原來物業的估值到了某一個高度,市場真的會沒有財團會願意付出數百億去承接,那怕估值是用合理的方法去推算。

又令我想起早前長實1113天價放售中環中心75%權益,402億,平均每尺約33K-34K,但如果一直有留意到香港物業交易市場便知道,中環中心有成交是高達36K-38K,當時便有一大班人衝出來說誠哥平賣了。我想自己沒有資格斷定貴或平,但令我想到和冠君產業管理層的說話互相呼應,或許港資地產商手中持有的物業,純粹以估值計算,永遠都只是帳面值,我認為再關注在重估的價值的話,很大機會會跌入價值陷阱。試想想,就算以租金計算,加上3-5% cap rate,就算推算出來高達500億又如何? 若真的拿出來市場放售,目前會有財團願意用高達500億去買一棟商廈純粹為了收租嗎?

強如長實誠哥,開價402億而又有財團接貨,已經非常困難。ICC呢?IFC?甚至其他標誌性商廈,若估值高到某一個價位,是市價? 還是只是會計上的數字呢? 若只是後者,賣不到意向價的話,我們投資的時候是否亦應該要考慮呢?

環球市場應該會告別低息環境吧? 地產股有可能會跑輸大市,個人還是偏好長實1113這類貨如輪轉的地產商,個人認為capital recycling會是個別地產股會否跑出的關鍵之一,除了賣樓,能否重整其他資產套現,亦是非常重要。中小型地產商手中持有的不會是太高估值的物業,若這類地產商願意趁市況火熱陸續出售套現,對股價會有極大幫助。

PS. 之前想著嘉華國際(173.HK)股價跌到$4就會入貨,但不幸地爭少少先觸碰到,最後沒有買到,其後股價受大行唱好,短時間再衝上$5以上了。但可笑的是唱好理由是多年來都出現過的銀娛(27.HK)股票價值近百億,接近嘉華3/5市值。事實上這個唱好理由多年前已存在,但市況好,任何理由再翻炒都可以吸引投資者追捧。

還有不少BLOGGER有留意遠展(35.HK),小弟對其外海外策略認同(雖然我不知道為何其在香港項目為什麼可以這麼差,但聽說其某高層好像離職了),加上最近閱讀了PWCs的research report,入面有提到不少投資者對澳洲地產市場充滿信心,這令我對遠展海外地產項目更有信心,而且遠展亦有可能逐步出售手中一批帝盛酒店,保持盈利增長或投資於更高回報的項目。

另外海航敗走啟德,原本大熱的新地及長實沒有接貨,反而有四叔表面上出多17億接貨,我相信是平手價走人,因為若計及已進行中的前期工程費用和海航當初高息借貸買地的成本後,海航分分鐘只是平手/微蝕走人,我相信恒地並不是海航最早接觸的公司,但應該是唯一肯用平手價接貨的地產商吧? 哈哈。 新地和長實沒有能力接嗎? 我相信不是,但觀乎這兩間龍頭過往的作風,不打個7/8折放售免問吧。最高興的或許是嘉華173,若海航以折讓價出售,嘉華最近拿到的啟德地皮分分鐘是目前地價成本最高之一,對將來定價有更大壓力。

原本是再談談華懋的安達臣地皮項目,又不知從何說起好,原本只是想談香港商業大廈價錢已經高到一個可能根本賣不走的地步,但之後又胡亂說一堆其他地產股的事情,好像很雜亂,望見諒吧,哈哈。

狼來了

2018年2月15日 星期四

2017年11月22日 星期三

嚴重被人低估的296

英皇娛樂酒店296公佈中期業績, 在賭股普遍收入回復增長的情況下, 公司的收入依然減少, 實在令人失望。

即使是這樣, 但公司本身的股價相對其價值實在存在極大折讓

最新業績顯示, 公司淨現金已高達35.3億港元, 調整非控股權益後, 折合相當於每股$1.82左右

目前價格為$1.74, 每股淨現金已高於其股價, NBV大概$2.88左右, 而其澳門兩間酒店有相當面積以成本入帳, 實際NAV可能超過$3

我不知道296的股價還會跌到什麼地步或者幾時先會升

但現金牛, 每股淨現金高於其股價/佔其股價超過9成, 折讓亦大, 所以即使業績倒退, 依然加注296, 反正息率預計全年都有4.5%以上

公司管理層過去一年被問到如何運用龐大的現金, 說法是會物色收購對象, 主要是關於博彩類的, 雖然過去一年沒有任何實際動作, 但可以留意296如何運用這筆高達35.3億港元的淨現金

另外296會被163私有化嗎?

大股東楊受成過去一段日子幾乎不斷購入296股票, 有憧憬嗎?

即管看看296今後的發展

即使是這樣, 但公司本身的股價相對其價值實在存在極大折讓

最新業績顯示, 公司淨現金已高達35.3億港元, 調整非控股權益後, 折合相當於每股$1.82左右

目前價格為$1.74, 每股淨現金已高於其股價, NBV大概$2.88左右, 而其澳門兩間酒店有相當面積以成本入帳, 實際NAV可能超過$3

我不知道296的股價還會跌到什麼地步或者幾時先會升

但現金牛, 每股淨現金高於其股價/佔其股價超過9成, 折讓亦大, 所以即使業績倒退, 依然加注296, 反正息率預計全年都有4.5%以上

公司管理層過去一年被問到如何運用龐大的現金, 說法是會物色收購對象, 主要是關於博彩類的, 雖然過去一年沒有任何實際動作, 但可以留意296如何運用這筆高達35.3億港元的淨現金

另外296會被163私有化嗎?

大股東楊受成過去一段日子幾乎不斷購入296股票, 有憧憬嗎?

即管看看296今後的發展

2017年8月25日 星期五

內房業績的魔術表現

近月陸續有不少大型內房公佈業績,不是高增長咁簡單,直情可以用爆升去形容。

再去睇睇份財務報告,發覺以碧桂園(2007)為首的內房,已率先表現了一場魔術。

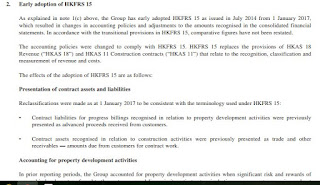

先看看中期財務報告B/S的資料

首先必須知道地產公司賣樓,一般是根據樓盤正式交樓給客戶而去決定入帳時間,從上圖中看到Advanced proceeds received from customers一項,是CL,主要是收取了客人的付款(為方便理解,大家假設是一炮過比哂樓價全部比地產公司),但尚未正式交樓。

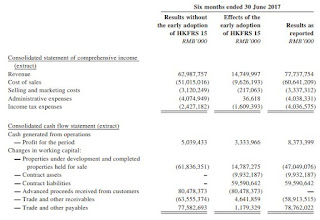

但日前香港實施了新的會計準則15號,內容大概是容許發展商按建築進度去分配入帳,有別於過往當地盤完工正式交樓才入帳的方式,所以碧桂園首次採用這個方法,令收入和盈利有大幅上升,但實際上只是把未來的收入更早入帳而己,公司整體的NBV並沒有變化。

大哥可以看看採用新準備前後,Revenue的改變。

新準則的大前提是客人必須沒有借錢/用按揭去買樓才適用,摩根早前找過11間內房的資料,發覺有超過30%的買家是一炮過比錢買樓的,這個情況在香港是極少見到,所以新準則的實施幫不少內房「執靚盤數」

P/E甚至B/S應該會好睇好多,我不知道B/S的改善會否令到內房的Borrowing cost下降,但整體來說,我知道不少大行很關心這個問題,我推斷未來不少報告會因為新準則的應用要調升內房的TARGET PRICE,令市場跟風投資的人撐起內房股價。

一切都只是數字遊戲,數字唔會突然之間消失,只係搬黎搬去,所以睇內房盤數一定要逐頁逐頁睇先可以準確知道業績發生緊咩事。

當然事先聲明內房銷售火熱係事實,我沒有質疑過哩一點,只係希望大家若果有興趣買內房,必須要留意哩一條新會計準則15號,究竟對公司業績有幾大影響。

歡迎有會計底子的人談談哩段新準則,等大家學下野都好。

再去睇睇份財務報告,發覺以碧桂園(2007)為首的內房,已率先表現了一場魔術。

先看看中期財務報告B/S的資料

首先必須知道地產公司賣樓,一般是根據樓盤正式交樓給客戶而去決定入帳時間,從上圖中看到Advanced proceeds received from customers一項,是CL,主要是收取了客人的付款(為方便理解,大家假設是一炮過比哂樓價全部比地產公司),但尚未正式交樓。

大哥可以看看採用新準備前後,Revenue的改變。

新準則的大前提是客人必須沒有借錢/用按揭去買樓才適用,摩根早前找過11間內房的資料,發覺有超過30%的買家是一炮過比錢買樓的,這個情況在香港是極少見到,所以新準則的實施幫不少內房「執靚盤數」

P/E甚至B/S應該會好睇好多,我不知道B/S的改善會否令到內房的Borrowing cost下降,但整體來說,我知道不少大行很關心這個問題,我推斷未來不少報告會因為新準則的應用要調升內房的TARGET PRICE,令市場跟風投資的人撐起內房股價。

一切都只是數字遊戲,數字唔會突然之間消失,只係搬黎搬去,所以睇內房盤數一定要逐頁逐頁睇先可以準確知道業績發生緊咩事。

當然事先聲明內房銷售火熱係事實,我沒有質疑過哩一點,只係希望大家若果有興趣買內房,必須要留意哩一條新會計準則15號,究竟對公司業績有幾大影響。

歡迎有會計底子的人談談哩段新準則,等大家學下野都好。

2017年8月21日 星期一

嘉里(683) 與市場相反, 沽出套現

嘉里(683)公佈了17年中期業績, 股東應佔利潤按年上升62%至33.09億港元, 每股盈利為2.29港元, 按年上升62%。

公司在中午公佈中期業績後股價反彈, 收市升2%

筆者在中午過後27.7左右的位置決定沽出套現, 因為公司表現實在令人太失望

租務方面沒有什麼好討論, 大致平穩

筆者在意的是物業銷售方面:

中國物業銷售按年上升超過70%至45.2億, 毛利為9.8億, 毛利率約21.7%(2016:34.3%)

最令我在意的是香港物業銷售, 雖然上半年套現超過100億, 但毛利竟然大跌至約11.6%左右, 實在令我嚇一跳, 反映公司成本控制方面實在做得太差, 在對比龍頭長地(1113)早前公佈的數據, 沒有記錯的話長地香港物業銷售有40%毛利, 兩者規模雖有異, 但相差實在太遠了, 所以筆者趁反彈套現算, 因為我並不認為嘉里下半年表現能夠大幅推高各項比率

有趣的一點是, 早前會德豈(20)的物業銷售利潤比率 印象中和嘉里差不多, 差勁表現令股價在公佈業績後暴跌, 九倉重組都救佢唔到, 令我疑慮香港地產暴利時代真的結束了嗎? 看來誠哥不做地產轉戰海外回報率高的項目實在是有先見之明

我仍在觀察即將公佈業績的恒地(12), 再決定是否再買入地產股

公司在中午公佈中期業績後股價反彈, 收市升2%

筆者在中午過後27.7左右的位置決定沽出套現, 因為公司表現實在令人太失望

租務方面沒有什麼好討論, 大致平穩

筆者在意的是物業銷售方面:

中國物業銷售按年上升超過70%至45.2億, 毛利為9.8億, 毛利率約21.7%(2016:34.3%)

最令我在意的是香港物業銷售, 雖然上半年套現超過100億, 但毛利竟然大跌至約11.6%左右, 實在令我嚇一跳, 反映公司成本控制方面實在做得太差, 在對比龍頭長地(1113)早前公佈的數據, 沒有記錯的話長地香港物業銷售有40%毛利, 兩者規模雖有異, 但相差實在太遠了, 所以筆者趁反彈套現算, 因為我並不認為嘉里下半年表現能夠大幅推高各項比率

有趣的一點是, 早前會德豈(20)的物業銷售利潤比率 印象中和嘉里差不多, 差勁表現令股價在公佈業績後暴跌, 九倉重組都救佢唔到, 令我疑慮香港地產暴利時代真的結束了嗎? 看來誠哥不做地產轉戰海外回報率高的項目實在是有先見之明

我仍在觀察即將公佈業績的恒地(12), 再決定是否再買入地產股

2017年8月3日 星期四

長地(1113)中期業績超預期

摘自ON.CC:

長實地產(01113)公布,今年上半年,股東應佔溢利按年增67%至144.1億港元;每股盈利3.82元,擬派中期息0.42元。期內,收入按年增8%至298.63億元,按年增8%;投資物業重估前之溢利94.8億元,按年增14%。

上半年已確認之物業銷售收入為218.31億元,按年增2.51%。上半年物業銷售收益91.32億元,按年增33.19%。6月底,集團擁有可開發土地儲備約1.24億平方呎,其中600萬平方呎、1.14億平方呎及400萬平方呎分別位於香港、內地及海外。

主席李嘉誠於業績報告表示,長實地產未來將繼續增加固定收入之投資目標。而投資於歐洲、澳洲、加拿大及英國,以及飛機租賃業務,已成功完成新增投資目標逾一半以上。上半年公司動用合共約70億元先後多次回購公司股份,以反映公司之潛在價值。

至於控股公司長江和記實業(00001)半年多賺7%至159.19億元;每股派息0.78元。

長地(1113)業績超我預期,老實說即使本人多麼不喜歡長地管理層的處事手法,但不可否認其管理層能力極為出色,相信一直維持業績增長沒有太大問題。

非地產業務的貢獻開始浮現,長地防守性極強,公司和新地(16)都是行業首選(雖然我不知道未來說到地產股,還有沒有1113的份)。

長實地產(01113)公布,今年上半年,股東應佔溢利按年增67%至144.1億港元;每股盈利3.82元,擬派中期息0.42元。期內,收入按年增8%至298.63億元,按年增8%;投資物業重估前之溢利94.8億元,按年增14%。

上半年已確認之物業銷售收入為218.31億元,按年增2.51%。上半年物業銷售收益91.32億元,按年增33.19%。6月底,集團擁有可開發土地儲備約1.24億平方呎,其中600萬平方呎、1.14億平方呎及400萬平方呎分別位於香港、內地及海外。

主席李嘉誠於業績報告表示,長實地產未來將繼續增加固定收入之投資目標。而投資於歐洲、澳洲、加拿大及英國,以及飛機租賃業務,已成功完成新增投資目標逾一半以上。上半年公司動用合共約70億元先後多次回購公司股份,以反映公司之潛在價值。

至於控股公司長江和記實業(00001)半年多賺7%至159.19億元;每股派息0.78元。

長地(1113)業績超我預期,老實說即使本人多麼不喜歡長地管理層的處事手法,但不可否認其管理層能力極為出色,相信一直維持業績增長沒有太大問題。

非地產業務的貢獻開始浮現,長地防守性極強,公司和新地(16)都是行業首選(雖然我不知道未來說到地產股,還有沒有1113的份)。

2017年7月21日 星期五

信置(83)真的有這麼大信心嗎?

信置繼早前合組財團勇奪錦上路站項目後,於今天的馬鞍山白石角地再度以高市場估值超過13億港元,每均每尺超過1.1萬奪地。

較早前已提及過,港資地產商中以信置角色最被動。

12,16,17有大量農地儲備,可透過轉換土地用途去以合理價錢補地價增加土儲

20則有九倉為其提供彈藥,業績有基本的保證,賣樓只是BONUS

1113更加不用說,地產不是唯一要做的業務,李家最主要是看回報率,近日更提議改回長實集團的名稱,直接反映誠哥不認為公司在未來投地市場有太多斬獲

83信置相對較被動,本身一向都沒有佈局於舊樓或農地併購,大部份土儲都是經公開市場投返黎,而公司業務基本上只得地產,極其量是近年投放更多資源到投資物業上,但賣樓收入始終是信置業績的賣點。記得之前在某幾位BLOG友上有提過,內房攻港或地價大幅上升的情況下,即使信置為淨現金公司,由於業務太被動,恐被逼參與高地價遊戲。

我不知道我的推論是否正確,但的確信置所冒的險比其他港資更大,有報道提及專家預計落成後會賣2萬大元一尺。參考附近樓盤或最近推出的地皮,信置這幅地比兩年前賣出的地皮貴78%左右,附近拿長實1113的星連海為例,賣緊既係唔過$15000蚊一尺。

20000大元一尺,當佢最快3年後推出,講緊既哩3-4年既時間,推測20000蚊一尺既專家睇好可以比附近同類型樓盤既價錢至少升多超過30%。

對於窮人既我黎講,如果3-4年價樓升多30%,我諗政府班人會比香港市民自殺式襲擊都似。

即使以18000蚊作為最保守的利潤,亦要比一手價高超過20%。我依然不知道現在樓價這麼高的情況下再高20%是什麼世界。

我不知道信置83是否真的看好香港樓價長升長有,只知道所冒的險,比其他港資大孖沙為高。

From 東網:

今年以來政府賣地都由中資奪得,今次終由港資威番次!地政總署公布,馬鞍山白石住宅地以13.83億元批出,中標財團為信和置業(00083),是出價最高的投標者。以地皮總樓面約119,353方呎計算,每方呎樓面地價11,587元,略高市場估值上限。

是次每方呎樓面地價亦打破2013年3月沙田九肚第56A區B2地盤錄得的10,884元紀錄,創沙田及馬鞍山呎價新高,較舊紀錄高出6.5%。

該幅白石住宅地上周勁收30份標書,成為政府賣地史上反應最好的地皮之一,吸引不少新進或內地發展商入標,包括卓智控股(00982)、創業集團控股(02221),另中資財團中國奧園(03883)、以及表明首次入標投地的佳源國際控股(02768)。

至於一早已經在地皮附近「插旗」的發展商亦有競投,包括長實地產(01113)、新鴻基地產(00016)、恒基地產(00012)、宏安地產(01243)及中信泰富地產等。

資料顯示,白石住宅地佔地約4.97萬方呎,總樓面約119,353方呎。此前市場預計每方呎樓面地價約6,000至11,500元,市場估值約7.16億至13.72億元。

事實上,本年至今政府住宅地,大部分落入中資財團手中,包括由港資持有一半權益的屯門管翠路地皮,鴨脷洲利南道地皮及3幅啟德住宅地,5地共佔278.69萬方呎樓面。

較早前已提及過,港資地產商中以信置角色最被動。

12,16,17有大量農地儲備,可透過轉換土地用途去以合理價錢補地價增加土儲

20則有九倉為其提供彈藥,業績有基本的保證,賣樓只是BONUS

1113更加不用說,地產不是唯一要做的業務,李家最主要是看回報率,近日更提議改回長實集團的名稱,直接反映誠哥不認為公司在未來投地市場有太多斬獲

83信置相對較被動,本身一向都沒有佈局於舊樓或農地併購,大部份土儲都是經公開市場投返黎,而公司業務基本上只得地產,極其量是近年投放更多資源到投資物業上,但賣樓收入始終是信置業績的賣點。記得之前在某幾位BLOG友上有提過,內房攻港或地價大幅上升的情況下,即使信置為淨現金公司,由於業務太被動,恐被逼參與高地價遊戲。

我不知道我的推論是否正確,但的確信置所冒的險比其他港資更大,有報道提及專家預計落成後會賣2萬大元一尺。參考附近樓盤或最近推出的地皮,信置這幅地比兩年前賣出的地皮貴78%左右,附近拿長實1113的星連海為例,賣緊既係唔過$15000蚊一尺。

20000大元一尺,當佢最快3年後推出,講緊既哩3-4年既時間,推測20000蚊一尺既專家睇好可以比附近同類型樓盤既價錢至少升多超過30%。

對於窮人既我黎講,如果3-4年價樓升多30%,我諗政府班人會比香港市民自殺式襲擊都似。

即使以18000蚊作為最保守的利潤,亦要比一手價高超過20%。我依然不知道現在樓價這麼高的情況下再高20%是什麼世界。

我不知道信置83是否真的看好香港樓價長升長有,只知道所冒的險,比其他港資大孖沙為高。

From 東網:

今年以來政府賣地都由中資奪得,今次終由港資威番次!地政總署公布,馬鞍山白石住宅地以13.83億元批出,中標財團為信和置業(00083),是出價最高的投標者。以地皮總樓面約119,353方呎計算,每方呎樓面地價11,587元,略高市場估值上限。

是次每方呎樓面地價亦打破2013年3月沙田九肚第56A區B2地盤錄得的10,884元紀錄,創沙田及馬鞍山呎價新高,較舊紀錄高出6.5%。

該幅白石住宅地上周勁收30份標書,成為政府賣地史上反應最好的地皮之一,吸引不少新進或內地發展商入標,包括卓智控股(00982)、創業集團控股(02221),另中資財團中國奧園(03883)、以及表明首次入標投地的佳源國際控股(02768)。

至於一早已經在地皮附近「插旗」的發展商亦有競投,包括長實地產(01113)、新鴻基地產(00016)、恒基地產(00012)、宏安地產(01243)及中信泰富地產等。

資料顯示,白石住宅地佔地約4.97萬方呎,總樓面約119,353方呎。此前市場預計每方呎樓面地價約6,000至11,500元,市場估值約7.16億至13.72億元。

事實上,本年至今政府住宅地,大部分落入中資財團手中,包括由港資持有一半權益的屯門管翠路地皮,鴨脷洲利南道地皮及3幅啟德住宅地,5地共佔278.69萬方呎樓面。

2017年6月26日 星期一

房地產新聞分享

取自信報(26/6/2017):

商務部國際貿易經濟合作研究院與中國財富研究院發表報告顯示,今年是近十年中,中國非金融類上市公司財務安全狀況表現最糟糕的一年,總體財務安全形勢進一步惡化,近半數公司有財務報表粉飾嫌疑。按行業看,房地產業的財務安全狀況是最差。

報告分析及評級2629家中國上市公司的財務安全,發現43.32%、即1139家有粉飾財報嫌疑,當中以房地產公司比例最高,有71%,138家中有98家有嫌疑。

不過,報告又指出,今年內地上市公司總體財務安全形勢雖將進一步惡化,但上市公司總體財務安全狀況尚在可控範圍,不會出現重大系統性財務風險。

企業管治也是其中一個投資者要考慮的地方, 筆者經常和身邊的朋友說, 即使最近內房股大升, 也要非常小心去選擇, 當然在港上市亦有一定數量的優質內房股, 如萬科和中海外等等。 筆者較傾情投資於港資地產股, 是因為其企業管治較好, 透明度高, 而且業務集中在香港的地產商, 一般投資者較容易"感受"其營運情況, 從而推斷佢營運數據的合理性。

內房不是不好, 正如我提及, 有不少優質內房長年累月的經營亦給予投資者信心, 但研究內房時的數據、時間和精神要比港資的更多, 而且要更小心。 內地企業有極大增長空間, 但高回報同時亦是高風險, 投資者必定要小心謹慎呢!

訂閱:

文章 (Atom)